Um plano de Previdência da modalidade de Contribuição Variável – CV, como o que a CASANPREV administra, tem natureza mutualista, ou seja, todos os participantes e patrocinadores colaboram para a formação de um fundo que, no momento da aposentadoria, será utilizado para efetuar o pagamento dos benefícios mensais. Esse tipo de plano possui caráter solidário, determinando que os riscos inerentes à administração do plano também sejam distribuídos entre todos os envolvidos (participantes, assistidos e patrocinadores). Entre os riscos envolvidos neste tipo de plano, o financeiro e o de longevidade são os mais destacados

O risco financeiro está profundamente ligado ao atingimento, ou não, da meta atuarial (taxa de desconto atuarial) estipulada para garantir o pagamento dos benefícios contratados. Esta variável (taxa de juros real) é muito importante para que se possa projetar o montante de recursos necessário que o plano precisa ter em seu patrimônio para suprir o pagamento dos benefícios. Desta forma, se no início do ano projetou-se que seria necessário obter uma taxa de juros de 4,86% ao ano, por exemplo, e ao chegar no fim do ano a taxa atingida for de 2%, significa que o plano não atingiu uma rentabilidade suficiente para cobrir os compromissos contratados. Importante observar que a inflação soma-se à meta atuarial. Em época de inflação alta a dificuldade de alcançar a meta do Plano é ainda maior.

Já o risco de longevidade, de forma muito simplificada, pode ser definido pela probabilidade de que os recursos destinados para o pagamento dos benefícios acabem antes do final da vida de um indivíduo. O atuário, que é o profissional habilitado para calcular as reservas matemáticas necessárias à cobertura dos benefícios a serem pagos no futuro, realiza um cálculo estimando que, por exemplo, os aposentados viverão por mais 25 anos após a entrada em aposentadoria. Este risco se materializa, portanto, caso os recebedores desta aposentadoria sobrevivam além destes 25 anos projetados e isso pode causar um desequilíbrio ao plano.

A Fundação vem sistematicamente adequando as tábuas atuarias dos participantes do Plano CASANPREV. Assim, o Plano sofreu sucessivas alterações nas suas tábuas biométricas para torná-las mais aderente à massa de participantes. O plano começou 2008 com a Tábua de Mortalidade AT 83 (idade média de 79 anos), sendo atualizadas em 2013 (AT 2000) e 2017 (AT segregadas Masculina e Feminina) até chegar à atual AT 2000 Feminina para o grupo masculino e AT Feminina desagravada em 10% (idade média 86 anos) para o grupo feminino. As atualizações das tábuas biométricas representaram um acréscimo de 9 anos na média da expectativa de vida para todos os participantes e um custo de R$ 82 Milhões ao Plano CASANPREV. Neste custo está incluída a necessária redução da taxa de juros do Plano (meta) para adequar-se à realidade do mercado financeiro onde se faz a aplicação dos recursos financeiros do Fundo de Pensão.

Desempenho positivo

A rentabilidade dos investimentos da CASANPREV tem um histórico positivo. Em média é maior do que a obtida por entidade semelhantes no setor de previdência complementar. Isso tem permitido fazer o patrimônio crescer permanentemente e já ter ultrapassando R$ 345 milhões. Ao mesmo tempo tem pago pontualmente 767 aposentadorias e 31 pensões, uma folha mensal que ultrapassa R$ 1,7 milhão por mês. Desde 2013, quando pagou o primeiro benefício, a Fundação já pagou mais de R$ 130 milhões em benefícios.

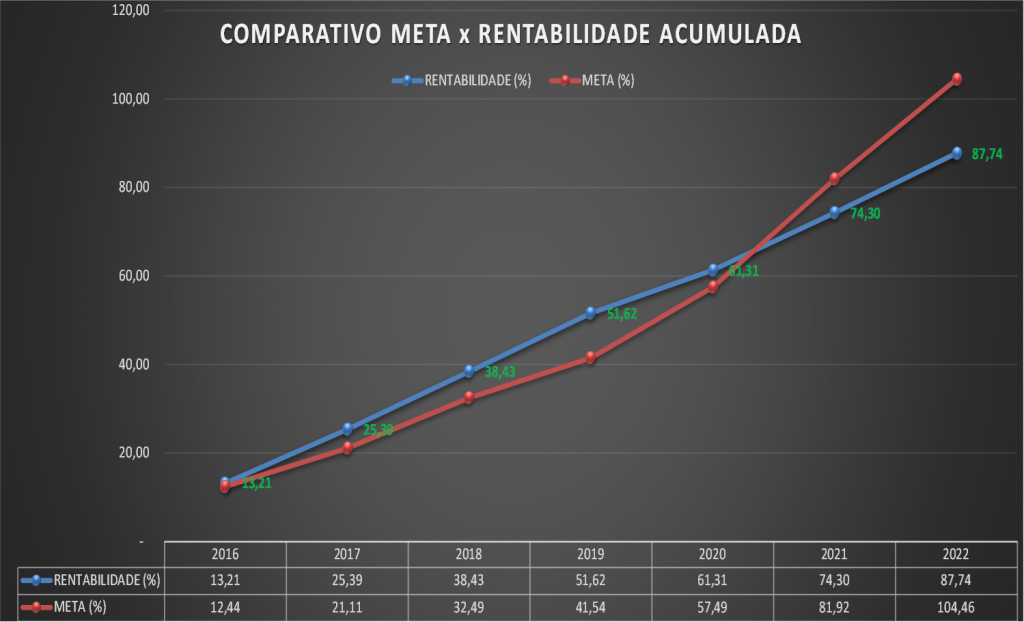

Mesmo com o mercado mundial e nacional oscilando desde a crise de 2008, a CASANPREV veio obtendo resultados acima da meta. Ainda em 2020, ano do início da crise sanitária mundial (covid) a rentabilidade acumulada superou a meta do Plano CASANPREV. Os anos de 2021 e 2022, período pós-pandemia, foram marcados pela alta volatilidade dos mercados financeiros e pela alta considerável da inflação, no Brasil e resto do mundo, contribuindo decididamente para a não obtenção da meta atuarial.

O equilíbrio técnico de um Plano de Benefícios é calculado pela avaliação atuarial do plano no encerramento de cada exercício (ano). É, simplificadamente, a comparação do valor do seu Patrimônio de Cobertura com o valor das suas correspondentes Provisões Matemáticas. Desta forma, é importante salientar que neste tipo de plano (CV) se busca constantemente o equilíbrio: quando existem mais recursos garantidores (patrimônio) do que obrigações a serem pagas aos beneficiários do plano, é dito que o plano está com sobras ou superavitário e quando ocorre o inverso, o plano está insuficiente ou deficitário.

O déficit atuarial e equacionamento

O déficit de um plano de benefícios se caracteriza, portanto, pela falta de recursos acumulados em determinado momento para fazer frente a todos compromissos assumidos, ou seja, quando os compromissos futuros superam os valores arrecadados para a manutenção do plano.

Os fatores que podem levar ao déficit são vários, mas atualmente deve-se principalmente à extrema volatilidade do mercado financeiro, além da alta da inflação e outros indicadores macroeconômicos com desempenho abaixo do necessário para fomentar o crescimento da economia como um todo. Trata-se de um problema estrutural que tem provocado o equacionamento de déficit técnico da maioria dos Fundos de Pensão públicos e privados. Por exemplo, a alta inflação de 12,47% em 2022 resultou na correção dos benefícios concedidos e a conceder no montante de R$ 40 milhões necessários às reservas matemáticas do Plano para fazer face aos compromissos assumidos com os participantes. Também é importante compreender que apesar do equacionamento ou financiamento do déficit técnico os Planos continuam solventes. O Planos Fechados de Previdência são poupanças previdenciárias de longo prazo e é nessa perspectiva que devem ser avaliados porque isso significa que os déficits podem ser revertidos com a melhora do desempenho dos mercados financeiros.

A figura abaixo demonstra os resultados possíveis para um plano de benefícios:

Quando o déficit ocorre e ultrapassa o limite estabelecido pela legislação, é preciso estabelecer um plano de equacionamento. O plano de equacionamento nada mais é do o conjunto de medidas para cobrir o déficit e restabelecer o equilíbrio. Ele é obrigatório por lei e tem o objetivo de preservar o direito dos participantes de receber seus benefícios futuros. Este financiamento, a longo prazo, pode ser feito pelo limite mínimo, percentual intermediário ou máximo por se tratar de um Plano Vitalício em que a duração média do Plano é um fator preponderante.

Valores do déficit da CASANPREV

As formas e os prazos de equacionamento são definidos nos artigos 34 e 35 da Resolução CNPC nº 30/2018, do Conselho Nacional de Previdência Complementar:

Art. 34 Na ocorrência de insuficiência de cobertura patrimonial, não coberta pela contribuição normal, o prazo máximo para a sua amortização, quando exigida, equivalerá a uma vez e meia o prazo de duração do passivo do plano de benefícios.

1º No caso de planos em extinção, o prazo referido no caput poderá ser estendido e compatibilizado com aquele previsto para a liquidação dos compromissos abrangidos pelo passivo atuarial do plano de benefícios, desde que o plano de equacionamento contemple o valor atualizado da totalidade do déficit técnico acumulado.

Art. 35 Observado o disposto nesta Resolução e nas demais normas estabelecidas pelo órgão regulador, o plano de equacionamento referido no art. 29 poderá contemplar, dentre outras, as seguintes formas, de maneira individual ou combinada:

I – instituição ou aumento de contribuição extraordinária;

II – redução do valor dos benefícios a conceder; ou

III – outras formas estipuladas no regulamento do plano de benefícios.

1º A redução do valor dos benefícios não se aplica aos assistidos, sendo cabível, neste caso, a instituição de contribuição extraordinária para a cobertura do déficit apurado.

Detalhando o que consta nessa legislação, a duração do passivo do plano, tecnicamente conhecida como duration, é medida em anos e corresponde à média dos prazos dos fluxos de pagamentos de benefícios do plano, ponderada pelos valores presentes desses fluxos. De forma simplificada, pode-se dizer que duration é o tempo médio em que o plano pagará seus compromissos – benefícios de aposentadoria e pensão, por exemplo. No casa da CASANPREV a duration é de 12,42 anos, então o prazo máximo para pagamento será em torno de 18 anos (12,42 anos X 1,5).

Esse prazo é definido para planos que se encontram abertos a novas adesões. Já no caso daqueles ditos “em extinção”, os quais se referem aos planos de previdência que estão fechados e não podem mais receber novos participantes, o prazo de amortização do déficit pode ser estendido de acordo com a duração da liquidação de todos os compromissos abrangidos pelo passivo, ou seja, até que seja pago o último benefício contratado. Esta possibilidade determina o que é chamado de “financiamento por prazo vitalício” e é necessário que o maior valor entre o equilíbrio técnico acumulado e o equilíbrio técnico ajustado esteja sendo equacionado para que este prazo possa ser utilizado.

Atualmente o limite mínimo do déficit a ser equacionado na CASANPREV é de R$ 24,7 milhões, sendo que o total com o ajuste de precificação monta a R$ 54,69 milhões. O equacionamento do déficit pode ser feito pelo valor mínimo, máximo ou outro percentual a ser definido pela partes legalmente envolvidas no processo.

É importante destacar que a cobertura do déficit é paritária entre os participantes e a Patrocinadora, o que exige que o plano de equacionamento seja consensual entre as partes, aprovado por suas instâncias deliberativas.

Por essas razões a CASANPREV vai formular uma proposta de equacionamento (envolvendo diretoria, Conselhos e assessoria técnica atuarial) e, posteriormente, apresentá-la à Patrocinadora que deve aprová-la em seu Conselho de Administração.

REDAÇÃO CASANPREV COM INFORMAÇÕES DA FUNCORSAN